売却や購入を、まだ決めなくていなくても大丈夫です

状況整理だけでもOK。営業目的の連絡は行っていません。

※以下のような方が多く利用されています

・売却や購入で迷っている

・相続/共有で話が進まない

・他社で断られたケース

お急ぎの方は 042-319-8622

この時点で売却を決める必要はありません。ご安心ください。

状況整理だけでもOK。営業目的の連絡は行っていません。

※以下のような方が多く利用されています

・売却や購入で迷っている

・相続/共有で話が進まない

・他社で断られたケース

お急ぎの方は 042-319-8622

この時点で売却を決める必要はありません。ご安心ください。

ここのところ、住宅ローンの金利が一段と低下してきています。

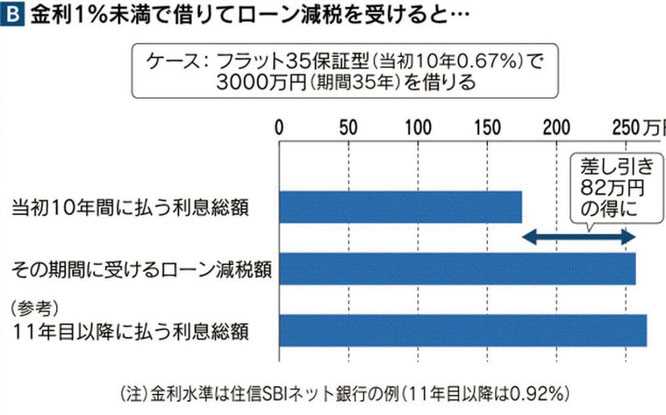

長期の固定金利型でも1%を切る例が珍しくなくなってきており、数年前にはとても想像できない金利水準となっています。住宅ローン控除制度により減税を受ければ、ローン利息を払っても、おつりが来る状況になっており、これから購入しようとする人には追い風になります。

とはいえ、無謀な住宅ローン借入は、人生を破たんさせることもあります。

今回は注意点をいくつか適当な感じで書きます(笑)

住宅ローン年末残高の1%相当(最大で年間40万円)が10年間にわたって控除される住宅ローン控除。

もちろんご自身が納めている住民税が上限になるわけですが、金利0.6%で借り入れをすることができれば、0.4%分の還付を受けられるという理屈なので、得をするということになります。

住宅ローン控除は、2019年10月からは3年間延長(10年から13年になる)となるので、更にメリットが増えそうです。

仮に、当初10年の金利が0.67%であれば、10年間で82万円のプラスが生まれるそうです。

★還付金額ー10年の支払利息=還付金が82万円のプラス。

なるほど、このように計算すると良い投資になるかもしれませんね。

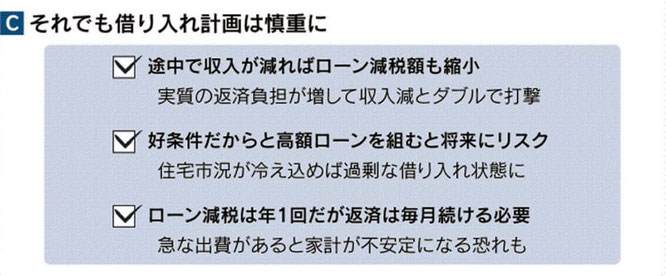

注意しておくべきことは減収リスクです。

何らかの理由で、給料が減ってしまった場合、住宅ローン控除を最大限に受けることができない事もありますが、それよりも住宅ローン返済ができないとなるとアウトです。

(賃貸であっても、家賃が払えなければアウトです。)

住宅ローン控除をメリットを最大限に生かしたいといって、無理して借入をするのは好ましくありません。

冷静に判断する事が大切です。

一番大切なことは、住宅ローンは身の丈に合った金額を借りることです。

年収が500万円なら、年間返済額は30%以下(150万円以下)に設定しましょう。

理想的には、20%(100万円)くらいにおさまると本当に無理がありません。

検討する際には、将来親御さんの財産を相続する予定、貯蓄額、ご年齢等を考慮して全体的な材料を見て判断しましょう。

いずれにしても、ご自身が納めている所得税(源泉徴収額)を上限に還付が受けられるので、住宅ローン控除自体は「たなぼた」だと思ったほうがよさそうです。

賃貸物件への入居とは違い、購入の場合には、維持費用を考慮しておかないといけません。

ここでいう維持費用とは、

1.固定資産税等 (納付が必須)

2.修繕費等 (任意で判断)

3.火災保険料 (任意で判断)です。

一戸建てを購入された人も、マンションと同じように修繕積立金の考え方をもって、貯蓄をしておくことが大切です。

お家を所有すると、賃貸よりもグレードが高くなるのは当然なので、その分、金銭面では我慢する部分もあるかもしれません。

しかし、その反面で満足度はかなり違ったものになると思います。

住宅ローン控除。

これは誰にとってもうれしい制度であるのは間違いありませんね。

状況整理だけでもOK。営業目的の連絡は行っていません。

※以下のような方が多く利用されています

・売却や購入で迷っている

・相続/共有で話が進まない

・他社で断られたケース

お急ぎの方は 042-319-8622

この時点で売却を決める必要はありません。ご安心ください。

この記事が気に入ったら

いいね または フォローしてね!

コメント