耐震基準適合証明発行サービス

府中市・近隣市区の耐震基準適合証明書の発行はわいわいアットホームにご相談ください。

目次

耐震基準適合証明書とは

耐震基準適合証明書は、建物の耐震性が基準を満たすことを建築士等が証明する書類のことです。

住宅ローン減税における築後年数要件の緩和などに使用されます。

築年数や工法によって証明書取得の手続きが異なり、 特に木造住宅の場合は耐震改修工事や修繕が必要と判断される可能性がありますので、購入したい物件が決まった段階で必要な手続きについて確認する必要があります。

ご希望により、わいわいアットホームが手続きをいたします。

確定申告について

例えば、当年に居住を開始した方の場合、確定申告期間は、翌年2月15日〜3月15日です。

この期間内に、当年1年間分の会計結果を税務署へ報告(確定申告)することになっています。

必ず申告手続きを行って下さい。

・当年1月1日から12月31日までの間に入居された方が、翌年の確定申告をする対象者です。

・住宅ローン減税は入居した年の翌年の確定申告時に申請します。

・給与取得者は2年目以降は、勤務先の年末調整の際に手続きできます。

・各種要件を確認するために必要な書類があります。

※確定申告の締切間近になると窓口が混みあいますので、なるべく早めの手続きをお勧めいたします。

築年数が古い中古住宅でも住宅ローン減税が利用可!

住宅ローン減税と築後年数要件

住宅ローン減税は住宅購入者にとって大きなメリットのある支援制度です。

新築だけでなく中古住宅でも利用できます。

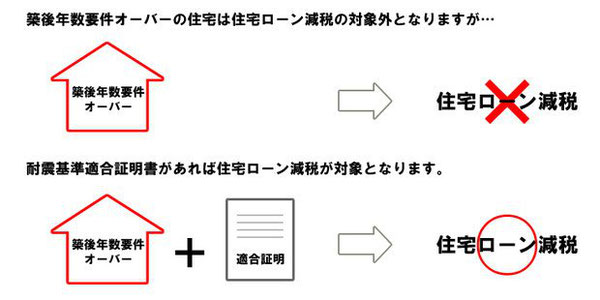

しかし、住宅ローン減税には築後年数要件が定められており、要件をオーバーする中古住宅は住宅ローン減税の対象外となります。

※減税を受けるためには確定申告が必要です。

築後年数要件を緩和する方法があります

中古住宅だからといって住宅ローン減税を諦めるのはまだ早いです。

築後年数要件を緩和する方法があるからです。

例えば、耐震基準適合証明書。

耐震基準適合証明書付きの住宅、つまりは耐震性能が確保された住宅であれば制度の対象にしても良い、ということなのです。

不動産売買契約前の確認が必要です

耐震基準適合証明書についてたくさんのお問い合わせをいただきますが、ほとんどが「手遅れ」の状況です。

住宅ローン減税制度は家計に与える影響が大きい制度ですので、不動産売買契約前に制度利用のためにやらなければならないことや、費用、手続きなどをご確認いただくことをお勧めします。

築後年数要件を緩和する3つの方法

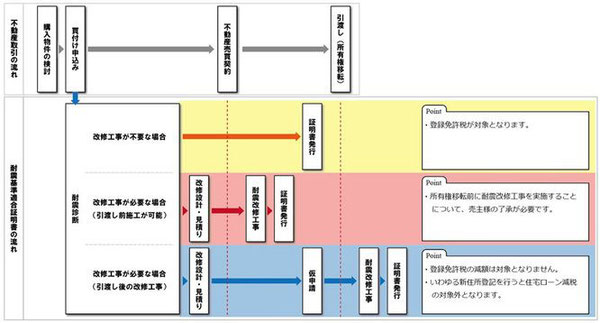

【方法1】引渡し前に耐震基準適合証明書を取得する

物件の引渡し(所有権移転)前までに耐震診断や必要に応じて改修工事を実施して売主が申請者となる耐震基準適合証明書を取得する方法です。

・引渡し前の耐震基準適合証明書の注意点

1:所有権移転前に耐震診断を実施することについて売主様の許可が必要です。

許可が得られない場合は【方法2】もしくは【方法3】となります。

2:耐震診断の結果、現行の基準に満たないと判断された場合は改修工事が必要になり、所有権移転前に改修工事を実施することについて売主様の許可が必要です。

【方法2】引渡し前に既存住宅売買かし保険を付保する

引渡し前に、かし保険の現況検査を実施し、既存住宅売買かし保険の付保証明書を取得する方法です。耐震診断が現実的でない木造住宅以外の建物で有効な手段です。

・引渡し前の既存住宅売買かし保険の注意点

1:所有権移転前にかし保険の現況検査を実施することについて売主様の許可が必要です。

2:現況検査の結果、劣化事象が指摘された場合は改修工事が必要になり、所有権移転前に改修工事を実施することについて売主様の許可が必要です。

3:売主が宅建事業者の場合、売主様に既存住宅売買かし保険の手続きをお願いする必要があります。

【方法3】引渡し後に耐震改修工事を実施し耐震基準適合証明書を取得する

売主の協力が得られない場合は、引渡し前に申請書のみを取得して、耐震診断や改修工事は引渡し後に実施する方法があります。

・引渡し後の耐震基準適合証明書の注意点

1:耐震改修工事の実施が要件です。引渡し後の耐震診断の結果、現行基準を満たすことが判明した場合は制度対象外となります。

2:所有権移転後、居住開始までに改修工事を実施して証明書を取得する必要があります。不動産の取引では「新住所登記」といって、所有権移転前に新住所へ住民票を移して住所移転登記を省略する方法が取られますが、【方法3】を利用する場合は「新住所登記」を行うと制度対象外となります。

3:登録免許税は対象外となります。

4:不動産取得税の軽減は家屋のみが対象で、土地は対象外となります。平成26年度から【方法3】が追加になりました。取引の進め方を誤ると住宅ローン減税の対象外になる恐れがありますので早めにご相談ください。

耐震基準適合証明書のメリット

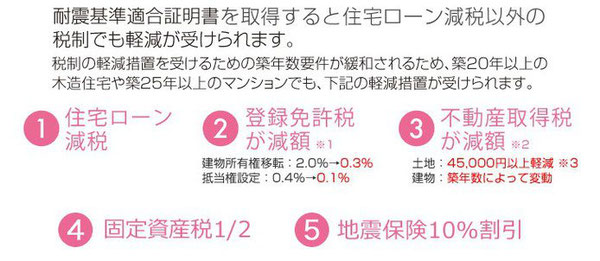

1:住宅ローン減税が適用されます

2:登録免許税が減額されます

(建物所有権移転:2.0%→0.3% 抵当権設定:0.4%→0.1%)

登録免許税の軽減を受けようとする場合、所有権移転登記前に市区町村より住宅家屋証明書を取得しておく必要があります。ただし、築後20年超の戸建てについて住宅家屋証明書の取得を申請する際には、市区町村窓口に耐震基準適合証明書を提出する事を要しますので、決済日に先立ち、あらかじめ耐震基準適合証明書を取得しておく必要があります。

3:不動産取得税が減額されます

(土地:45,000円以上軽減 建物:築年数によって変動します)

不動産取得税については、昭和57年1月1日以降の築であれば耐震基準適合証明書は不要です。45,000円又は、敷地1m 当たりの価格 (平成21年3月31日までに取得された場合に限り、1m 当たりの価格の2分の1に相当する額)×住宅の床面積の2倍(1戸につき200m を限度)×3%

4:家屋の固定資産税が1年間1/2になります

(耐震改修促進税制)※耐震改修工事を行った場合のみ

固定資産税の減額は適用要件があります。

・昭和57年1月1日以前から所在する住宅であること

・耐震改修費用が50万円超であることなど。詳細はお問い合わせください。

5:地震保険の耐震診断割引

(地震保険料10%割引)

地震保険にはいくつかの割引制度がございますが他の割引制度との併用はできません。

また主に新築を対象とした「耐震等級割引」とこの「耐震診断割引」は別のものですのでご注意ください。

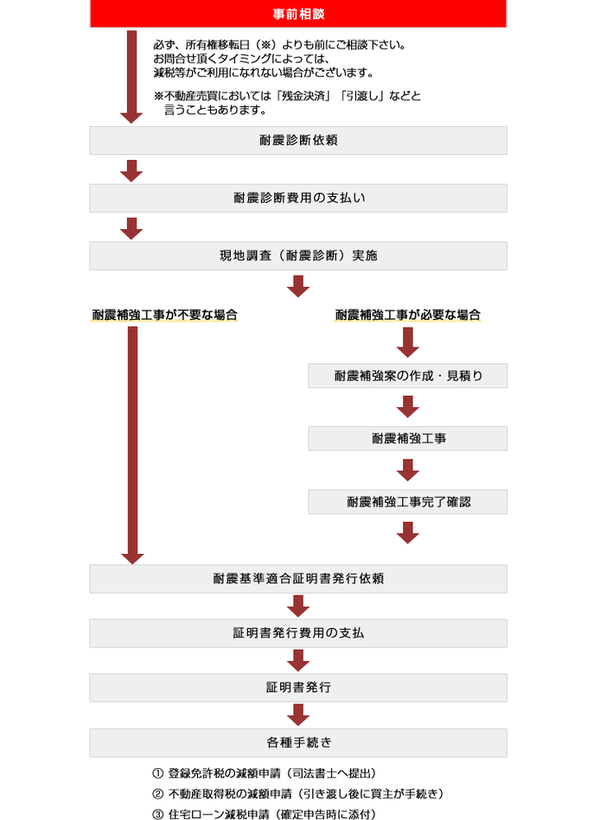

不動産取引と耐震基準適合証明書取得の流れ

耐震基準適合証明書は、耐震診断結果やお取引の状況によって取得の流れが変わります。

築20年以上の木造一戸建ての場合、耐震基準適合証明書の取得には耐震改修が必要になる可能性が高いので、耐震基準適合証明書をご希望の場合は、不動産売買契約前に耐震診断(※)を実施することをおすすめいたします。

※不動産売買契約後に耐震診断を実施し、耐震基準適合証明書の発行のために想定以上の改修費用が必要だと判明しても、そのことを理由に締結した不動産売買契約を解除することはできません。

こちらの記事もあわせてご覧ください。

耐震基準適合証明書よくある質問

お問い合わせの前に下記内容をご確認ください。

耐震基準適合証明書や住宅ローン減税についてよくある質問と回答をまとめました。

弊社へお問い合わせいただく前にご一読ください。

※弊社のサービス対象外となる構造・工法に関するご質問についてもまとめてあります。

1)耐震基準適合証明書とはどんな証明書ですか?

当該建物が新耐震基準に適合していることを建築士等が証明する書類です。建築士事務所登録を行っている事務所に所属する建築士のほか、指定確認検査機関などの専門機関でも発行できます。

2)耐震基準適合証明書の取得にどれくらい日数がかかりますか?

ご依頼を頂いてから現地調査を実施するまででおよそ1週間程度、現地調査から耐震診断の結果報告書を提出するまで1週間~10日程度です。

耐震診断の結果耐震改修工事が必要であると判定された場合、耐震改修工事に必要な日数は建物の状況によって異なります。

3)耐震診断(現地調査)はどのくらいの時間がかかりますか?

およそ2~3時間が目安です。

設計図書がない場合は1時間ほど多く時間が必要になることがあります。

4)改修工事が必要になる可能性はどの程度あるのか?

専門機関の調査データによると、旧耐震(昭和56年5月以前)の建物の9割以上、新耐震(昭和56年6月以降)の建物でも8割以上が基準を満たさず、耐震改修工事が必要であることがわかっています。

5)改修工事はどれくらい費用がかかるのですか?

一般的に100万円~200万円程度と言われています。改修工事費用は築年数が古ければ古いほど高額になり、また床面積が大きければ大きいほど高額になる傾向があります。

特に旧耐震の建物は改修費用が高くなる傾向があり、新耐震の建物は改修費用が安価で済むケースが多いです。

6)図面だけで証明書を発行してくれますか?

図面だけでの証明書発行は承っておりません。

必ず現地調査を実施します。

7)図面がないと証明書は発行できませんか?

図面がなくても耐震診断を実施することができます。

ただ、確認できない箇所は評価されないので、耐震診断の評価を下げる大きな要因となります。

8)検査済証がないと証明書は発行できませんか?

検査済証がなくても耐震診断を実施することができますので、基準に適合すれば耐震基準適合証明書を発行することができます。

9)耐震基準適合証明書があれば住宅ローン減税は受けられますか?

耐震基準適合証明書は、住宅ローン減税制度における築後年数要件を緩和するために必要な書類です。住宅ローン減税には床面積50㎡以上、2分の1以上が居住用などの要件が定められていますので、耐震基準適合証明書を取得しても他の要件を満たさない場合は住宅ローン減税の対象になりません。

10)すでに所有権移転をしてしまっていますが、今からでも手続きは間に合いますか?(木造戸建て)

残念ながら「今からだと間に合わない」ケースが多いです。

木造戸建ての場合、引渡し後に耐震基準適合証明書を取得する方法がございますが、引渡し後の方法は単に耐震基準適合証明書を取得すればよいというわけではありません。

引渡し後の方法の要件は「所有権移転後、居住開始までに耐震改修工事を実施して、耐震基準適合証明書を取得する」です。

つまり、

1:耐震改修工事が必要である

2:新住所登記※を行ってはいけない

の2点について要件に抵触するケースが多いのです。

また、引渡し後の方法の手続きでは、引渡しまでに耐震基準適合証明書の仮申請書を取得しておく必要があります。

―――

※新住所登記について(要注意!)

新住所登記とは、所有権移転にあたって予め住民票を新住所へ移しておき、住所変更登記を省略する業界の慣習です。

本来は、旧住所で所有権移転登記→所有権移転後に引っ越し→住民票の移転→住所変更登記という流れなのですが、予め住民票を新住所へ移転→新住所で所有権移転登記→引っ越しとすることで住所変更登記を省略することです。

引き渡し後の場合の要件は「所有権移転後、居住開始まで(住民票移転)に耐震改修工事を実施して耐震基準適合証明書を受ける」とありますので、「新住所登記」を行ってしまうと制度対象外と判断される可能性が高いです。

11)すでに所有権移転をしてしまっていますが、今からでも手続きは間に合いますか?(非木造)

残念ながら今からだと「間に合いません」。

非木造(マンションやRC戸建てなど)の場合、耐震改修工事が現実的でないため、築後年数要件を緩和する方法は実質2つです。

一つは引渡しまでに耐震基準適合証明書を取得することで、二つ目は既存住宅売買瑕疵保険を付保することです。

いずれの場合も引渡しまでに手続きを完了させることが必要ですので、引渡し後に手続きを開始しても制度の対象とはなりません。

12)日を遡って耐震基準適合証明書を発行してもらうことはできますか?

大変申し訳ありませんが、当社ではそのようなご要望を承ることができません。

わいわいアットホームの耐震基準適合証明書発行サービス

わいわいアットホームでは、耐震基準適合証明書のための耐震診断や証明書発行などを承っております。耐震基準適合証明書発行に際しては、物件、売買スケジュールなどの個別の情報をヒアリングさせて頂くことが非常に重要です。中古住宅購入をご検討の方はお早めにご相談ください。

わいわいアットホームををご利用いただくメリット

(1) 中古住宅でも耐震基準適合証明書、既存住宅売買かし保険が付保できるようにご提案いたします

(2) 耐震基準適合証明書に関しては工事+証明書発行のみのご相談も可能

(3) 診断の結果、基準を満たさない場合は、必要な改修工事をご提案いたします

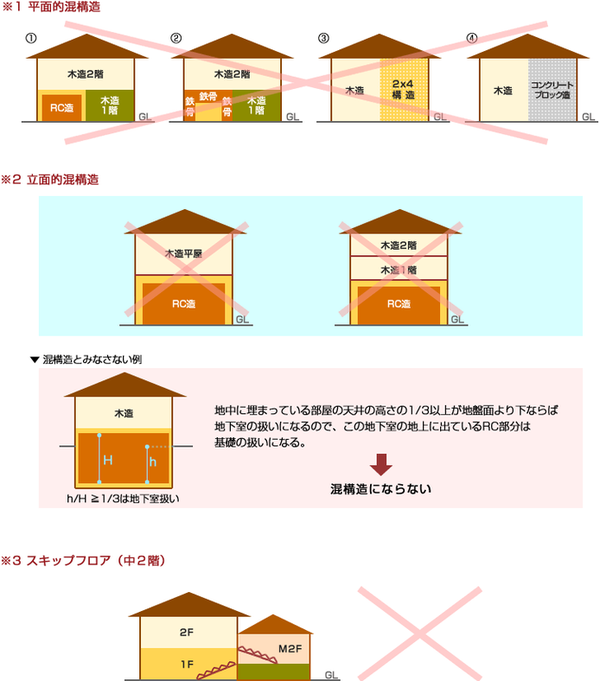

対象物件

ー木造在来工法・2×4工法の戸建て

※旧耐震基準の木造住宅もサービス対象です。

※設計図書や検査済証がない物件でも耐震診断可能です。

※マンションや非木造住宅(RC造・鉄骨造など)は対象外です。ご了承ください。

耐震基準適合証明書発行サービスの流れ

住宅ローン減税について

すべての方が満額控除されるわけではありません。

個人間取引の中古住宅の場合、最大●●●万円まで控除されるとありますが、最高控除額を控除してもらえるのは、●年間にわたり、年末のローン残高が●●●●万円以上だった場合になります。また、所得税控除なので、控除される金額はその人の所得税額が上限となります。

(※残額については、一定額を上限に住民税から減額される制度もあります。)

(※税制により金額や期間に変更が生じます。)

住宅ローンの要件

●返済期間が10年以上のもの

●住宅の建物を取得等するために借りた住宅ローンまたは住宅の建物・敷地・リフォームにかかる借入金で一体として借り入れたもの

●銀行、信用金庫、農業協同組合、住宅金融支援機構、地方公共団体、給与所得者の使用者(社内融資)等の所定の者からの借入金

●勤務先からの融資では金利が市場金利を勘案して定められたもの(1%)以上であるもの

●親族や役員をしている会社などからの借入金は対象外

建物の要件

●居住の要件…取得後6ヶ月以内に居住し原則として年末まで住み続けること(いったん居住した後、転勤などで引越した場合でも再入居すれば、再入居の年以降、控除が再開できるケースがあります。)

●住宅の要件(1)…床面積が50㎡以上で床面積の2分の1以上が自己居住用

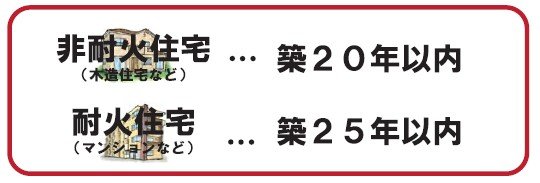

●住宅の要件(2)…取得する住宅が中古住宅の場合次のいずれかを満たす住宅【木造・非耐火建築物……築後経過年数 20年以内 マンション・耐火建築物……築後経過年数 25年以内 】

●住宅の要件(3)…同一生計の親族等から購入したものではない住宅

所得税から控除しきれない場合は住民税から控除

住宅ローン減税の最大控除額(年末のローン残高の1%)まで所得税額が控除されない方については、「当該年分の所得税の課税総所得金額等の7%(上限13.65万円※)」を上限として、個人住民税から控除されます。

※平成26年3月までの居住および住宅の対価の額等に係る消費税率が5%である場合には、「当該年分の所得税の課税総所得金額等の5%(上限9.75万円)」が上限となります。

各種税制は、要件がございますのでご注意ください。