不動産所有者の相続・継承のお話し

目次

あなたには、あなたの不動産と資産を守ってくれる「本音で相談できる心強い相手」がいるでしょうか。

おそらくほとんどの不動産オーナー様は、心強い相談相手がいないでしょうし、もしかすると「心強い相談相手がいると錯覚」をしている危機的な状況の不動産オーナー様もいるのではないでしょうか。

このページはかなりの長文になりますが、不動産オーナー様が自分の不動産や資産を守り、ただ相続対策をした方がいいですよ!という決まり文句の提案を真に受ける事なく、ご自身とご家族の幸せをより長く継続できるようにと、本音で書いた当社の本音の意見です。

どんな騙しの手口があるのか?

そして何を学ぶべきなのか?

詳しく解説していきます。

1人目の敵(相続に不慣れ・怠慢な税理士)

税理士は税金のプロなので、相続の相談(特に不動産)にも詳しいのは当然だと思っていませんか?

はたして税理士は不動産オーナーの味方なのでしょうか?

税理士1人が担当する相続税の申告は、

年間たったの……1.33件という現実。

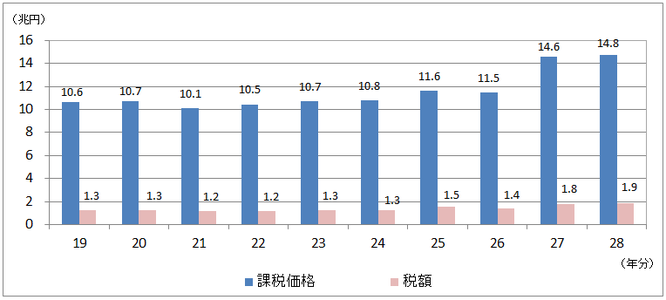

★税理士の登録者数(平成30年4月末現在)は、77,064人。

★平成28年中に亡くなられた方のうち、相続税の課税対象となった被相続人数は約106,000人(平成27年約103,000人)。

つまり、税理士一人が相続税の申告を担当するのは”平均して年間に1件あるかどうか”なので、ほとんどの税理士は相続税の申告書を作成していないことになります。

つまり不動産評価に不慣れであると言えなくもありません。

【相続税の課税価格及び税額の推移】

不慣れな税理士評価による相続税の過払い

相続税の過払いをした場合には、相続税の還付を受けることができます。

これを「更正の請求」と言います。

最近では、相続税の過払いにより還付を受ける相続人が多いようです。

その理由は、相続が発生した際の不動産を、実際よりも過大に高い評価をしたため相続税の過払いが発生するからです。

土地の評価は不動産関連法規の専門知識が要求されるほど難しく、不動産に詳しくない税理士の場合、過大評価してしまうことが多くあります。

では、あなたはどのように相続税の申告の経験が豊富な税理士を見つけることができるでしょうか。

もしあなたが既に特定の税理士と付き合いがある場合、その税理士が相続にも強い税理士かどうか見極めることができるかが大きなポイントになりそうです。

また、不慣れな税理士によって致命的な損をすることもありえます。

2人目の敵(銀行)

ワンパターンな相続・事業継承対策を、もっともらしくぶ厚い提案書とともに熱く提案してきます。「大手銀行の提案だから間違いありません!」という説明こそあてになりません 。

私は、そういった提案を受け、困っている地主様を何人も見てきました、、、。

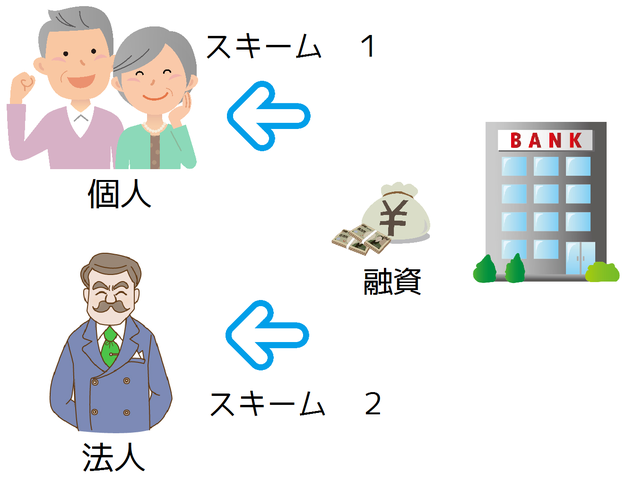

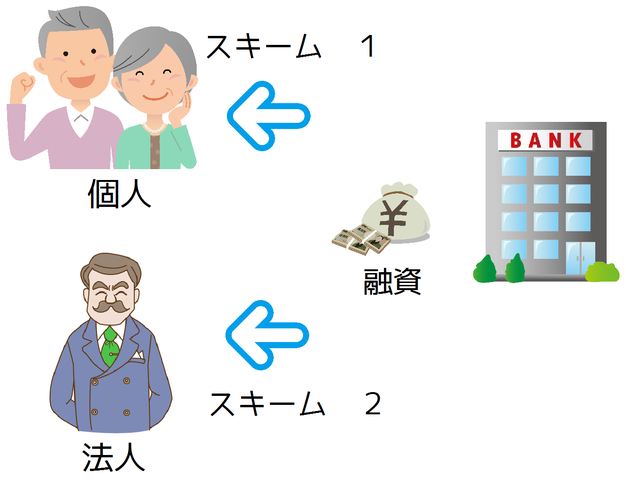

銀行が資産家に向けて行う提案のほとんどが次の2つのスキームのいずれかとなります。

スキーム1.

個人所有の更地に、建物を建築させる

スキーム2.

新たに法人を設立させて、個人所有の土地建物を、法人に買い取らせる

銀行は、お客様のためと称して、無料で分厚い提案書を作成し持ってきます。

資産家のあなたは、自分のために手間とお金をかけて立派な提案をしてくれることに感動します。そして、多くの資産家は銀行とのおつきあいもあるため、その親切心を裏切ることを申し訳ないと感じ、本当に理解することなく銀行の提案を受けてしまう、、、。

すると次にとる行動はというと、

銀行から多額の融資(借金)を受けることになります

アパートマンションの建築代金なのか、お金のない新設法人が個人から不動産を買い上げるための資金なのかはいいとして、下の2つのスキームは銀行から融資を受けておこなうのが一般的です。

銀行の目的は資産家の資産を守る事ではありません。

融資をすることです。

あなたとあなたの家族が、少しでも節税対策になるようにとか、少しでも収益を多く上げられるようにと親切心で考えてくれたものではありません。

銀行にそんな善意を期待してはいけません。

彼らは自身のノルマ達成のための果実を常に探しているのです。

平成30年に大問題となったスマートデイズ(かぼちゃの馬車)事件と、その不動産投資に融資をするスルガ銀行(その他の銀行も含む)などは、まさにそれを具現化したものだと言えます。

銀行が持ってきた分厚い提案書の細部をよく確認すると、必ず銀行が逃げ道となるための標記がなされています。

それはこちら↓

「今回提案したお取引を希望される場合には、税理士・会計士・弁護士等の専門家にご相談されることをお勧めいたします。税制および財産評価ならびに具体的な対応については税理士等の専門家に必ずご確認ください。なお、本書面の賃料収入、計画案等について、将来的に保証をするものではありません。」等の記載です。

つまり、銀行の行う提案は、

• 机上計算であり資産家の利益を約束するものではないこと。

• 不動産評価についてはざっくりとしたものであり正確ではないこと。

(税制の優遇措置等は考慮していない等)

• 資産家の個別事情を考慮したものではないこと。

と銀行自身に怒りの矛先が向かないように逃げ道を作っているのです。

(当然のことですが、、、。)

とはいえ、

この「2つのスキーム」の全部が全部悪いわけではないのです。

メリットだってあります。

実際、「1のスキーム」では相続税の節税効果という面では非常に大きなメリットがあります。

あなたは、融資を受けることで資産を増やしつつも、負債も増やすことができるのです。

しかし、不動産オーナーであるあなたの真の目的は、ご自身の死後の税金を抑えるだけではなく、財産を守り、増やし、生活をより豊かにし、その資産をお子さんたちに、より良い形で引き継いでいくことのはずです。

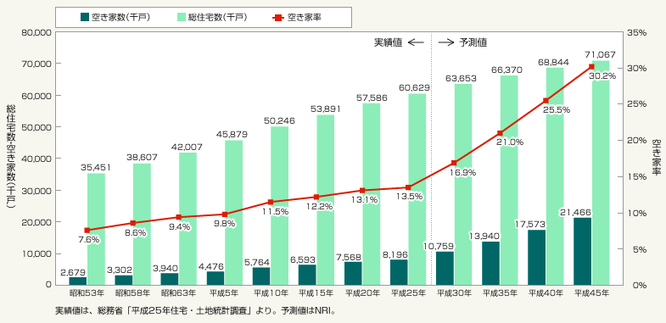

下のグラフにあるようにどんどん空き家が増えており、このまま住宅の除却等が進まない場合、

2033年(平成45年)には空家率は30.2%、空き家数は約21,500,000戸に達すると予測される今の時代に、ワンパターンな手法で、アパートマンション等の建築を積極的に進めてくる銀行や不動産投資会社は、資産家の将来の幸せを見据えてはおらず、どちらかと言えば時代錯誤と言っても過言ではないのかもしれません。(ましてや既に人口が減少し始めている地方都市において更地や農地をわざわざ開発してアパートマンション等を建てることは問題外でしょう。)

【空家数と空家率の推移】

ご自身の死後、相続税の節税はできたとしても、存命中に収益があがらず借入の返済も厳しければ幸せになることはできず、ましては将来の心配事をお子さんたちに残すことになります。

相続が発生した際には、お子さんたちに借金も相続させることにもなります。

それでは「2のスキーム」はどうでしょうか。

こちらに関しては、相続税の節税どころか増税となるケースも考えられます。

法人が融資を受け、個人の不動産を購入するわけですから、個人の財産は、不動産から現金に変わることになります。

つまり財産の評価額は逆に上がってしまうわけです。

このスキームの肝は、不動産の譲渡代金として受け取ったお金を、個人がどのように活用するかが最も重要になります。

そのアイデアなしに「2のスキーム」を実行すれば目的と正反対の事になってしまいます。

相続税の負担が増えるだけでなく、法人は不動産購入時に多大なコスト(不動産取得税、登録免許税、仲介手数料、司法書士報酬等)がかかってきますので、そのコストを吸収し、さらに収益が上がるという出口戦略を描いておかないと本末転倒になる可能性があります。

銀行の罪深い点はまだあります!

資産家のあなたが、もしも銀行からこのような提案書を受け取ったことがあれば、ぜひその内容(前提となる条件)を確認してみましょう!

すると、このまま何も対策をしなかった場合の相続財産の評価額と、相続税額の試算があることでしょう。

この数字は本当のプロが厳格に計算して算出した金額より、かなり割高である可能性があります。

(なぜなら、様々な税制優遇措置の特例を考慮していない可能性が高いからです。)

具体的には、

「●●については考慮しておりません。」

「前提条件として◆◆と仮定しております。」

と、銀行が後で困らないように、逃げの説明を補足しているはずです。

こうして不安ばかりをさんざん煽っておいて節税対策と称して、銀行の融資を売り込むのです。

あなたの利益をほとんど考えず、融資の事ばかり考えて、、、。

だからこそ、そんなことに騙されないように、あなたが一生安心でき本音で相談できる「資産家の利益を考える優秀なプロたち」と出会い、関係を築いておく必要があるわけです。

3人目の敵(不動産業者)

あなたを脅かす最後の敵、それは悪質な不動産業者となります。

世間的には「大手で立派な企業」と思われている不動産業者であっても、あなたにとっては「悪質」であることは必然となります。

このような業者の殺し文句は、銀行同様「アパートマンションを建築すれば相続税の節税になりますよ。」というものです。

信託銀行系の不動産仲介会社などでは、銀行との関係があるため、融資利用(借金)をしてアパートマンションを建てることで更なる節税になるというアドバイスをするように銀行から指示され、口裏合わせが行われるケースがあります。

さらには「不動産賃貸業」は経営だという大前提があるにもかかわらず、経営ということをしっかりと考えさせず、あなたに魅力的な説明で説得作業に入ります。

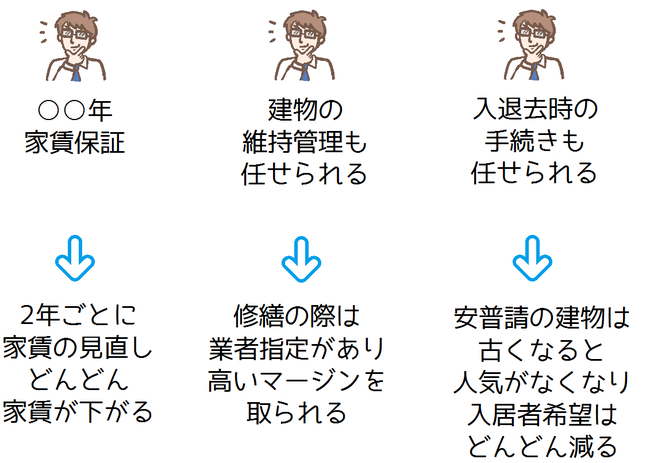

悪意のサブリース

「○○年一括借上げ(サブリースと言います)をしてくれるので賃料がずっと保証されます。リスクはありません。」

空室があっても家賃を保証してくれるし、建物の維持管理や入居者の募集、退去手続き等一切を不動産管理会社に任せられるという説明をされることでしょう。

ところがどっこい実は大きな落とし穴があるのに、それを知らずに、ここでハンコを押したら地獄への片道切符を購入したのと同じこと。

そんな可能性も考えられますので、充分に検討することが大切です。

一括借上げ(サブリース)であっても、実態の多くはあなたの期待を裏切ることがほとんどです。

現に日本全国でサブリース被害訴訟が後を絶ちませんし、消費者センターへの問い合わせも同様に後を絶ちません。

しかし、業者としては、後からクレームがついたのでは困るので、こう言った文言を文末等に記載しているのです。

・〇年ごとに家賃の見直しがあります。

・建物メンテナンスは、弊社指定業者となります。

・建物完成後○ヶ月の期間は賃料保証を免除とします。

・想定する収入や利回りについては必要経費等の控除前であり将来にわたって保証するものではありません。

【要注意】

サブリース(転貸)契約書は、貸主である「あなた」にとって、かなり酷な内容になっています。

大家さんが、借主(ハウスメーカー)からの(2年ごとの)家賃減額請求を了承しない場合、サブリース契約解除が容易にできる内容になっています。しかも借主のペナルティーなしです。

え? と思いませんか。

これを見れば不安になるはずなのに、営業担当が「これはひな形文章なのでどんなに安心な物件でも必ず書いているんです。大丈夫です。私がゼッタイに保証します!」と力説されます。

するとなぜなのでしょうか。

この言葉を資産家のみなさんは信用して安心してしまうのです。

実は、このやりとりに最も決定的なウソがあるのですが、多くの資産家がコロッとだまされてしまいます。

営業担当や業者からすれば、書面に残っていなければ法的に追及されることはないと考えているのです。信頼も何もあったものではありません、、、。

相続税対策にもなって、不動産が安定的に高い収益を生み続けるためには、立地がものをいいます。

つまり、一部の資産家に有効であっても、全ての資産家に有効ではないのです。

不動産投資は、本当に信頼できるプロに相談するか、あなた自身が投資のプロにならなければ危険だという事がお分かりになっていただけたでしょうか?

不動産業者が勧めてくる不良物件は一括借上げのアパートマンションに限りません。

実際相続税の対策になるからといって、将来にわたり収益を生まない不良物件を掴まされてはいけません。

現在の表面利回りが10%を超えていても、空室が発生した、次の募集の時に利回りがドーン!と落ちる物件もあります。

(入居者がいて、初めて家賃収入が発生するのです。)

平成30年6月現在、日本の人口はどんどん減少をしています。今の入居状況が続くとは言えないのは白昼の事実でしょう。つまり、その中であなたの不動産だけが安定して収益を生み続ける保証などあるはずがありません。

信頼できる不動産業者と出会うべき理由その1

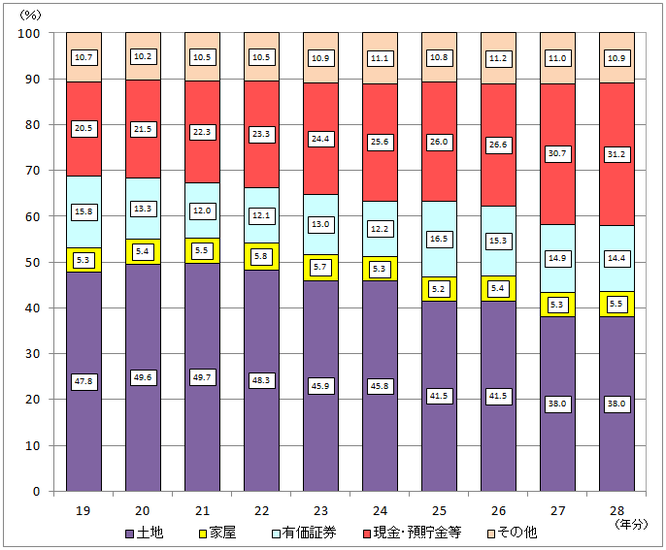

不動産と現預金、その他のバランスは、相続ではとても重要

実際に申告された相続において、全財産に占める不動産の割合はいくらくらいかご存じでしょうか?

相続財産全体に占める不動産の割合は43.5%(平成28年分)

【相続財産の金額の構成比の推移】

注) 上記の計数は、相続税額のある申告書(修正申告書を除く。)データに基づいて作成している構成比の推移です。(国税庁)

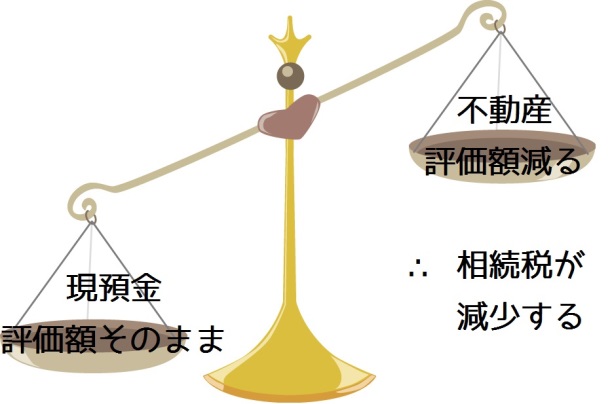

ご覧のとおり、相続財産のおよそ半分を不動産が占めていますが、相続税の節税のカギが不動産であることの理由はこれだけではありません。

「時価と相続税評価額のギャップこそが相続税対策のポイントになります!」

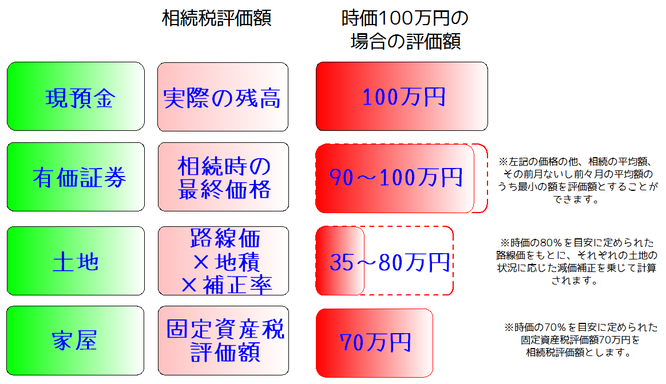

相続税は、相続財産の時価に対して課せられるものではなく、相続発生時点のそれぞれの相続財産の種別によって相続税法や財産評価通達と言われるルールによって評価をし、その評価額に対して相続税の税率をかけて税額を計算します。

財産ごとに定められた評価のルールは下記参照

相続財産のうち現預金や有価証券は「時価=相続税評価額(課税価格)」となるため、相続税の申告業務を行う税理士によって評価額の差は通常発生することがありません。

土地や家屋はどうでしょうか。

相続税上の評価額は、時価に対して非常に幅があって、およそ30~80%になります。

これだけ幅があるのは、物件によって評価額が時価と大きくかい離することがあるからです。

そして重要なポイントとして、評価額に差が出る最も大きな理由は、評価を行う税理士によって計算方法や利用する税制が変わることがあるからです。

不動産の財産評価の計算は、実際評価額に関して、納税者(税理士)と税務署の見解が異なり、裁判にまでおよぶケースもあり、裁判所の見解はさらに両者の見解と異なるものであることすらあります。

信頼できる不動産業者と出会うべき理由その2

不動産の評価方法を知ると得します!

その1で理解が深まったかと思いますが、得をするには相続税の節税=「時価と評価額のギャップ」を積極的に活用することにあります。

融資(借金)や現金を利用してアパートマンションを建築したり、手持ちの現預金を不動産に変える行為は、こうした考え方によるものなのです。

相続税の節税という観点だけでみれば、現預金を不動産に変えることは大きな効果があるので、不動産の中でも「時価と評価額のギャップ」がより大きな物件を手に入れれば、相続税評価額は大きく下がるため、より大きな節税効果が期待できることになります。

これを利用した節税方法の一つが「タワマン節税」です。

タワーマンションを購入することにより相続税の節税を図るわけです。

(上層階に行くほど、実際価格と評価額の差が大きくなります。)

そして、賃料収入を得ればさらに借家権割合も使えるため、さらに効果は大きくなります。

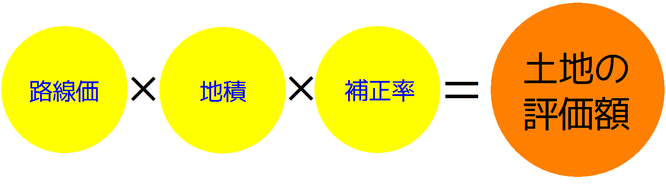

土地の相続税評価額を計算するための要素は、その土地の「路線価」「地積」「補正率」の3つです。

「路線価」は国が定めたものであり、「地積」はありのままです。

となると、土地評価が難解な理由は評価対象地について適用できる「補正率」をどのように決定するかということになり、決定した補正率をどうやって税務署に納得してもらうかという事になります。この計算は非常に難しく一般の方では無理です。

【こんな土地は補正が必要になります】

・変形した土地

・間口が狭く奥行が長い土地

・崖や高低差がある土地

・道路に接道していない土地

・周辺の土地より過大な土地

・道路部分を含む土地

信頼できる不動産業者と出会うべき理由その3

相続税対策は、税法の知識だけでは対応できません。

その2で理解できたかと思いますが、不動産の相続税評価額を適正に評価するためには、補正率の理解が必要です。さらには、小規模宅地の特例や、相続人の人数等も含めた全体的な判断が必要となります。

さらに言うと、不動産を適正に評価するためには、評価する範囲、地目、利用状況なども関係しますし、さらには「都市計画法」と「建築基準法」等のさまざまな不動産知識も必要になります。

まとめ

さて、いかがだったでしょうか。

結局のところ、

・税理士一辺倒の説明だけでは足りませんし、

・銀行の提案などは問題外です。

その理由は、税理士も銀行も、不動産流通についての知識がほとんどないのです。

やはり、「節税」と一口に言いますが、その目的の本質を明確にして、何が最良であるのか考えることが最も大切であるはずです。それらを考慮しなければ、融資を受け建物を建築すべきか、不動産を売却し、どの不動産を購入するかというアドバイスすらできません。

購入するのであればその資産を元の資産以上に有効活用できる不動産に変更(資産の組み替えを)していくべきです。

不動産業者の説明も同様ですが、お客様利益を本気で考え、お客様と長く付き合う前提で接する当社のような業者であれば安心ですが、大手のようなノルマ達成が営業成績になるような仕組みであれば、営業優先の偏ったアドバイスになることは必然でしょう。

さらに銀行の融資を前提とした提案であれば、不動産業者と口裏を合わせるようなことも平気で行われていますから、まったくもって参考になりません。

当社では、お客様の利益を大前提に、長いおつきあいこそが資産形成であると考えている会社ですから、ご相談があったとしても契約行為を急かすことは一切ありません。

税理士と一緒に様々な方法を提案し、じっくりと時間をかけて検討し、あなたに最も有利な条件を取捨選択できる対応ができるからこそ、安心につながると思っています。

いつもお世話になっている銀行さんには申し訳ないのですが、銀行の提案は最後でいいのです。

なぜなら銀行は、あなたの目的を達成させるために必要な時の資金調達の手段でしかないのですから、、、。(冷たい物言いでごめんなさい。)

いかがだったでしょうか。

かなりの事が、いろいろと理解できたのではないでしょうか。

長々と長文を書きましたが、最後までの閲覧ありがとうございました。本気のご相談をいつでもお待ちしております。と言っても、まずは軽い相談からにしてくださいね(笑)。

(参照データ)

・日本税理士会連合会

・国税庁